|

■関税評価とは

「インボイスだけあればよいと思っていませんか?」

インボイス記載の金額が、申告価格(課税価格)とは限りません。

商品を輸入する際には、関税・消費税がかかリますが、その税額計算の基礎になる輸入品の価格が課税価格です。

この課税価格は、インボイス価格を基礎として様々な取引内容にもとづき、インボイス価格に加算又は控除などを行い、決定されます。

これを関税評価といいます。

◆輸入貨物の課税価格決定の原則(関税評価の原則)

現実支払価格は、その輸入貨物に関する輸入取引が行われたときに、買手が売手に対して、又は買手が売手のために、その輸入貨物について現実に支払ったか、又は支払うべき価格が基本です。

更に、FOB価格のように現実支払価格に含まれていない範囲で、運賃・保険料・その他の加算要素を算入して、課税価格を計算することとされています。

・加算要素

例えば、次のような費用などが加算要素となります。

1. 輸入貨物が輸入港に到着するまでの運送に要する運賃・保険料その他運送に関する費用。

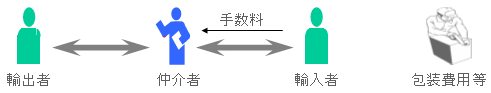

2. 輸入貨物に係る輸入取引に関して、買手が負担する手数料や費用のうち、仲介手数料・その他の手数料(ただし、買付手数料を除く。)、その輸入貨物の容器・包装に要する費用。

3.輸入貨物の生産及び輸入取引に関連して、買手が無償で又は値引きをして、直接又は間接に売手に提供した物品や役務のうち、材料・部分品・工具・鋳型・技術・設計等の費用。

4.輸入貨物に係る特許権・意匠権・商標権・その他これらに類するものの使用に伴う対価で、その輸入取引の条件として、買手が直接又は間接に支払うもの。

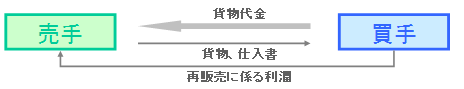

5.買手による輸入貨物の処分又は使用による収益で、直接又は間接に売手に帰属することとされているもの。

・売手に送金される輸入貨物の再販売収益等

◆原則によらない場合

輸入取引に特別な事情がある場合や、無償貨物・賃貸借貨物又は委託販売契約に基づく貨物などの輸入取引によらない輸入貨物など、関税定率法の他の規定の適用がある場合には、原則によらない課税価格の決定方法を用い加算することとなります。

特に、無償貨物のサンプル品・代替品や相殺による値引きがある場合などは、取引(決済)の有無に関わらず輸入申告は必要となりますので、課税価格の算出が必要となります。

輸入貨物の価格は、生産地・輸出地及び輸入地の各段階で異なります。また、インボイスに記載されない追加支払いが行われることもあり、どの時点のどの価格を「課税価格」とするかは難しい問題となります。

税関は、輸入許可後に「事後調査」として輸入者に立ち入り調査を行うことがあります。

もし、正しくない課税価格で申告し許可を受けていて、事後調査でその誤りが判明すると、過去5年に遡って修正申告又は更正処分が行われ、不足納税額を納税することとなります。

その税額によっては、不足納税額に加えて、さらに延滞税・過少申告加算税及び重加算税といった附帯税が課されることもあります。

課税価格については適正な価格となっているか、申告前に十分な確認を行って下さい。

評価の内容は複雑で、加算・非加算の判断が難しいケースもありますので、最寄の税関又は弊社通関部門へお問い合わせ願います。

関税評価用語等解説(税関ホームページ内) 関税評価用語等解説(税関ホームページ内)

輸入通関の流れについてはこちらから 輸入通関の流れについてはこちらから

|